有临

有临

2024.01.02

2024.01.02

1792

1792

2023年终于到了最后一天。

天涯共此时。

尽管世界不再是“平”的,在生物制药行业,全球却共此凉热。中国生物制药通往世界的门,随着2015年中国药监体系改革打开后,再也不会关闭。当那边寒冬时,这边不会有苦寒中的梅花香;那边的暖阳,也必将带来这边的繁星点点。

一荣俱荣,一损俱损。

当有“最懂中国市场”之称的跨国药企阿斯利康,在2023年岁末,带来了最大一笔收购时,今年的医药行业算是等来了一个还算完美的句号。让医药行业从业者,能更怀揣着一些乐观继续前行。

过去一年这个行业的日子不太好过。

据信达证券口径,受到各种内外部环境影响,今年医药行业前三季度营收同比增 2.6%,但利润下降 20.6%;并且因消费医疗复苏不及预期,及院内医疗反腐重构销售结构,一些曾经的“政策免疫”板块也跟着制药工业一齐下探。

产业的踽踽不前,必然会传递到有风向标属性的投资市场。经超过2亿人参与的资本游戏放大之后,行业的悲观情绪,难免会蔓延一段时日。

不过,尽管“寒冬”这个词在各个细分赛道里喊了一遍又一遍,但我们仍然能看到在过去一年里,有不少闪光点,给行业注入勇气和希望。医保控费已成为新常态,激发了一批有实力的企业,开启海外之旅;医药反腐告一段落,过去在资本市场泡沫化繁荣的时代里,几年涨得飞起的估值慢慢消化;宏观上,大洋彼岸的利率钟摆,似乎又要回落到放水这一边来——钱的价格下来了,经济活力就有了……

历史是一面镜子,虽然照不出未来,但能让我们更清楚地认识自己、认识这个行业。

深蓝观梳理了过去一年若干个关键词,希望能给2023年的医药行业做一个简单的总结,从而让我们更好地迎接2024。

01 减肥药:风景这边独好

如果说去年的关键词里绕不开新冠口服药,那今年GLP-1一定是接棒的那一个。

今年,GLP-1继承了上一年的热度,依然是行业内最被看好的领域之一。

和去年不太一样的是,市场开始逐步走向规范期。今年GLP-1类药物纷纷登上了美国和欧洲的短缺名单,对糖尿病患者产生了挤出效应。对此,诺和诺德和礼来两家公司均减少了全球市场大部分GLP-1减重版本的营销工作,严格避免超适应症的使用。同时,两家公司还在大量造厂,补齐产能和需求的落差。一个大趋势是,未来的减肥药市场依然充满想象空间,但不会那么“疯”了。

今年也是双靶点激动剂开疆拓土的一年。

礼来新产品替尔泊肽上线后,销量一路创高,预期全年销售可以达到40亿美金。这一成绩无疑将大大激起行业内的研发热情,这一曾经由司美格鲁肽统辖的领域,未来将越来越呈现出百花齐放的状态

02 产业下沉:脚下的星辰大海

今年,产业的主线依然围绕着找钱、省钱展开。主旋律不再是顶峰相见,而是到氧气充足的山脚下方寻找生存空间。

在投融领域,很多VC开始“下乡”,去一些三四线城市的园区看项目;在CRO领域,甚至头部企业也开始降低报价,希望以此争取一些小订单;在临床试验领域,收费更低的小型临床机构承接了从大的漏下来的项目,尤其是非肿瘤项目。

从好处来说,产业的全面下沉,一定程度上给了一些腰部企业或机构发展机会然而,这种机会的后果依然令人担忧:这有可能会使我国刚刚在质量上有所起色的医药产业,重新回到低价竞争的前夜。毕竟,寒冬只是暂时的。

然而基金的投入、管线的展开却有更长的时间线,寒冬过去之后,这些曾经“将就”的项目会不会“烂尾”,是一个值得思考的话题。

03 反腐风暴:加速变革

8月初,医药界“反腐大戏”开场,《医药经济报》统计,消息发酵后,一度造成6个交易日内A股医药板块4500亿市值蒸发。

消息源头是中纪委、国家卫健委、国家药监局等部门牵头的医药和医疗反腐行动,为期1年。这是自2018年国家医保局成立后,持久的反腐大火首次从医院烧到药企的正面战场。高达50%的药企销售费用、医生宣传药品的“讲课费”,以及医药代表和医生之间存在现金往来的敏感关系,成为本次风波被重点关注的问题。

这次反腐带来的影响不再仅是“药代失业”这么简单。包括CSCO在内的批量学术会议宣布延期、讲课费给不出去、医生失联甚至将药代拉黑……无所事事的药代们放假、团建,在忧心忡忡的闲暇中等待事态的进一步发展。影响的实质则是药企与医生们的沟通暂时被切断,使用需要代表配合的医疗器械的外科手术可能暂时减少。未来新药进院可能会更难,药企为了降低销售费率则可能裁员、加快BD以调整管线和销售策略。

但火烧得猛去得也快,影响似乎并未持续。

随着10月份药企们的第三季度财报纷纷出炉,以一些大药企为代表,账面上未受反腐影响,业绩向好。“讲课费”固然敏感,但新药宣教的正常流程与正当报酬也需要被正名。

而减少医生用药的“纯费用驱动”,将销售费用前置到研发端,提高新药竞争力和药代整体素质,在数年前就已开始成为行业共识。很难说这次反腐有没有加快药企们的变革,但至少是强化了这一共识。

04 CXO:一边是海水,一边是火焰

2023年,CXO开始分化

资本寒冬笼罩了创新药整个行业生态链,为创新药代工的CDMO企业也难独善其身。

国内市场收缩,竞争日趋激烈,僧多粥少导致的价格战越演越烈,再加上日趋紧张的现金流几乎拖垮了整个行业。生死存亡之际,一大批CDMO企业自今年开始自动裁员、收缩规模,或者是转入今年最火的ADC赛道,去接ADC客户的单子。另外一批CDMO企业则是选择了出海,它们涌入了美国市场,招BD,跑展会,试图在美国拿到订单,释放掉国内竞争的压力。有能力的CDMO企业甚至开启了抢单的下一步,在美国建立工厂。

出海竞争激烈的CRO行业,在今年开启了大裁员。

除了头部CRO纷纷裁员外,中小CRO更是困境丛生。而头部CRO为了抢到单子,降价幅度甚至达到一半,前两年不会接的小订单、不会在意的小客户在今年却也是头部的座上宾。

头部往下“扫货”,中小CRO生存空间被进一步压缩。一些“打不过的”CRO开始寻找新的方向。比如博济医药,今年在中药CRO的触角延伸格外长——2023年H1净利润增长154%;再比如做器械CRO的奥咨达,今年启动了一系列跨界合作,也试水了一些国际化企业临床/注册业务。

而一家成立于2017年的名叫有临医药的临床CRO则选择在肿瘤、感染和自免这三个赛道持续深耕。与一般临床CRO不同,有临只选择默默在自己优势领域一路深扎到底。

比如肿瘤领域,有临与国内100多家研究中心、30多位临床专家深度合作,为数十个肿瘤新药提供临床研究大包服务且大多数合作项目的开发进展位于全国前列。有临拥有注册、医学、临床运营、PV、统计学、数据科学、临床药理以及独立医学影像等服务模块,能满足创新药“快速试错、动态决策”的临床开发需求,能更高效地帮助客户做好临床研究。

感染领域,有临依托国家传染病医学中心(NMCID)资源,促进感染领域新药、新技术及治疗性疫苗的研发;而自免领域更是依托创始团队领导国内第一款TNF-α抑制剂的上市经验,积累了自免专家资源和项目经验。

CXO这个赛道,在此前靠资本堆出来的盛景里,在僧少粥多之下每个公司似乎都能从时代的泡沫里分一杯羹。而如今行业出清,当大家能做的东西都差不多的时候,剩下的就是在态度和细致度上去做到“端到端服务”,把加法做到极致,这是内卷时代下另一种出路。

大企业有大企业的过冬之道。而小企业,要么在细分领域做到极致,要么缩减规模苟延残喘,剩下的,在今年就彻底消失。

05 ADC:中国成最大出口国

和行业整体沉重的基调不同,ADC赛道今年有种扬眉吐气的感觉。

过去一年,CAR-T等前沿的技术路线没有贡献太多惊喜,反而因为显露出高风险性让人望而却步,免疫疗法的风头也渐弱。ADC凭借确定性强、创新改造空间大的优势成为研发风口。从年初火到年末,关于ADC的产业论坛座无虚席,在投资者闭门会上成为话题中心,火热程度堪比当年的PD-1。

ADC药物研发进展较慢,曾因毒性强、治疗窗口短,进入漫长的沉寂期。直到罗氏T-DM1上市,验证了ADC技术的成熟和在商业化上的潜力,才掀起ADC药物的研发热,并由阿斯利康的DS-8201推向高潮。这两款靶向HER2的ADC药物今年都将突破20亿美元销售额。今年也将成为ADC销售爆发的元年——前三季度主要产品销售额已超70亿美元,全年有望突破百亿美元大关。

ADC这把火虽然是罗氏和阿斯利康烧起来的,却被视为中国药厂的机会。ADC由抗体、细胞毒素分子以及连接两者的连接子组成,是一种工程化开发属性较多的药物。而恰好中国人在原创突破和转化上有一段路要走,但是在工程改造这块有自己的专长:国内工程师人才规模红利、临床资源、开发速度都为ADC药物提供了丰沛的土壤。

罗氏T-DM1出现后,国内以仿创结合的方式在靶点、机制、适应症多个角度寻找突破,形成在靶点丰富度和在研管线数量上的优势。今年AACR大会上,超过70%的ADC报告都来自中国药企,表现出强烈的爆发力。虽然在热门靶点扎堆的现象依然存在,但也不乏具有FIC/BIC潜力的管线,比如涉及EGFR/TROP2、EGFR/CD3、CD3/CD20等多种靶点组合的双抗ADC。

除了扩大适应症和治疗线,联合用药也成为ADC药物主要的研发趋势,特别是ADC药物和免疫疗法的联用。约有36项试验与20例单独的ADC结合免疫肿瘤学(IO)治疗正在进行中,其中大多数是检查点抑制剂。于是,只有ADC的biotech,和只有免疫抑制剂的MNC不谋而合,授权交易十分频繁,促成了中国药企ADC集体出海的盛况。

中国已经成为ADC药物权益最大“出口国”。

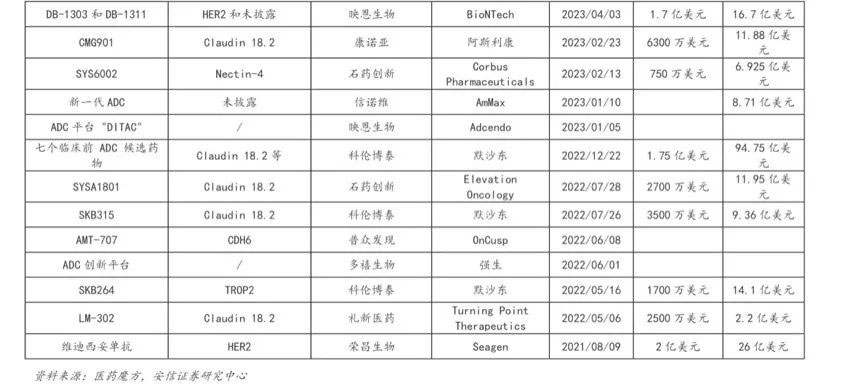

安信证券统计,今年有约13起交易落地,交易前三靶点分别为Claudin18.2(6起),TROP2(3起),HER2(2起)。大多数交易的首付款在几千美元到2亿美元之间,百利天恒和BMS的双抗ADC授权合作以8亿美元首付款、84亿美元总交易额创造了新纪录。映恩生物是达成ADC授权交易最多的biotech,先后将ADC平台“DITAC”,DB-1303和DB-1311,DB-1305授权出去。

有钱任性的MNC不会只在一家biotech下注,即便是授权出去的管线也要面临其他biotech的“踢馆”。今年10月,默沙东和第一三共达成三款ADC(HER3、B7-H3、CDH6)全球开发与商业化协议后,迅速退回科伦博泰一项临床前ADC资产的独家许可,不行使另一项临床前ADC资产的独家选择权。

默沙东的选择无疑是出于商业化考虑。因为仅仅2个月内,默沙东从第一三共授权引进的HER3 ADC已提交上市申请并获FDA受理,离商业化一步之遥。

科伦博泰和默沙东的三度合作是2022年的事情,在科伦博泰之后前赴后继的ADC坐上了出海的船。这一批授权项目的成败明年或许就能见分晓。无论成败,中国药企借由ADC打开国际认可度,一切to be continued。

06 BD/出海:海的那一边

2022年时,我们预测过2023年将会是BD大年。

尤其是进入下半年后,一切来得比想象中更加“疯狂”,BD潮一浪高过一浪,纪录不断被刷新。结合“医药魔方”统计,今年国内发生近70笔license out交易,公开披露的交易总金额超过360亿美元。

交易总金额的前15名中,有8项交易涉及ADC,其余的大额交易有诚益生物授权给阿斯利康的GLP-1(20亿美元)、药明生物授权给GSK的4个TCE双抗/多抗(15亿美元)、亨利医药授权给诺和诺德的高血压新药(13亿美元)等。

大环境难以抵御,那不如主动出击。

一二级市场依旧冰冷,A股直接宣布融资收紧,国内严苛的支付环境短时间内难有松动,自己做完三期临床自己销售、“做强做大”显得越来越不可能……每个人都想乘上出海大风,趁MNC竞争白热化+IRA压力下的尽情采购时,尽量发挥出管线的价值:卖出去。包括在BD方面向来“头铁”的恒瑞,也与默克达成了关于PARP抑制剂和ADC 共14亿欧元的合作;以及一众做过biopharma大梦、甚至建好了销售团队的biotech,都开始将管线授权出去。

除了管线出海,中国新药出海在今年也取得新成绩。自2019年百济BTK、2021年传奇/强生CAR-T通过FDA新药上市申请后,今年10月底至11月初,君实生物的PD-1、和黄医药的呋喹替尼接连在美国获批上市。这一扫2022年信达的PD-1、和黄的索凡替尼在美上市被拒的阴霾,给了中国自研创新药更多信心。

年末,当全世界迎来圣诞节,即将“call it a year”时,阿斯利康宣布收购中国CAR-T企业亘喜生物,总价12亿美元。

其实已发生的交易中将重磅管线卖出也无异于卖身,但如此高调地宣告“收购”,在中国本土是头一回,新的一年还会继续发生。以BD为表征,开始将泡沫压实、将资源推行到最佳位置,中国创新药开始历经第一个周期的后半段,是“下行”,更是成熟。